「老後に備えて、お金をいくら貯めればいいのか?」

漠然と不安に思っている人も多いと思います。

たしかに、仕事や生活に毎日を追われる中で、将来のお金についてきちんと向き合うのはなかなか大変ですよね。

何が大変かというと、

「何をどのように考えれば良いか、とっかかりがつかめない」

ということが多いのではないでしょうか。

今回ご紹介する「人生にお金はいくら必要か」は、この「とっかかり」を私に与えてくれ、老後への不安を消し去ってくれました。非常にシンプルな考え方と、ある「基本公式」がその鍵です。

私のように老後のお金に不安を持っている方には、ぜひおススメします。

今回の読書マップ

シンプルな考え方「貯めて、増やして、取り崩す」

老後が訪れるのは「自分でもう働けなくなった時」です。それから後、暮らすためのお金はどうすればいいでしょうか。

年金の受給だけでは足りないと、昨今は言われています。そこで必要なのが「あらかじめ自分で貯めておくこと」です。

「働けるうちに貯めて、働けなくなったらそれを取り崩して暮らす」

非常にシンプルな考え方です。

そして、貯めるだけでなく、貯めたお金を正しい方法で増やすことができれば、貯める負担を楽にすることができます。

この「貯めて、増やして、取り崩す」を、この本では人生のお金の基本的な流れとして紹介をしています。

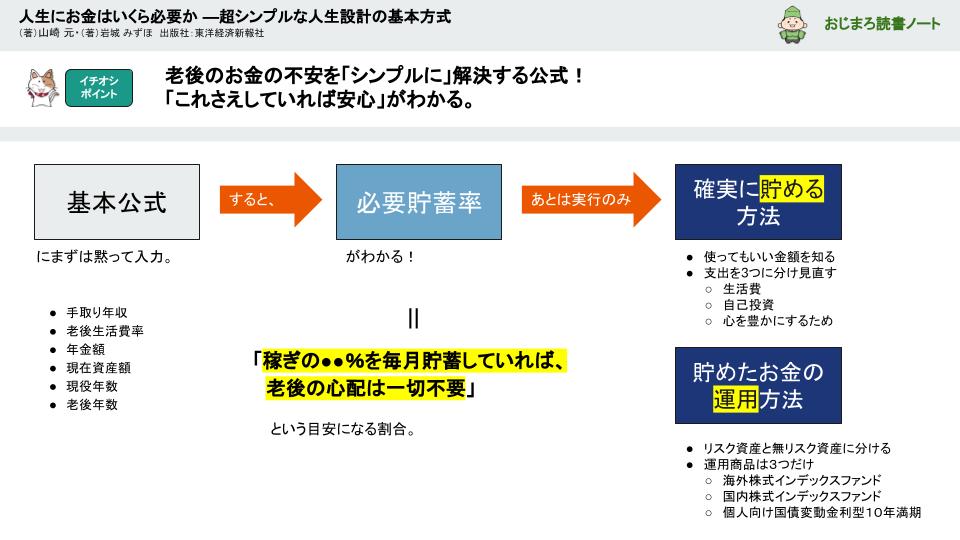

毎月必要な貯蓄率がわかる「基本公式」

とはいっても「毎月どれくらい貯めれば良いかわからない」というのが本音かと思います。

そこで、この本の目玉となる「基本公式」の紹介です。

引用元:OfficeBenefit 人生設計の基本公式 https://www.officebenefit.com/calculate/

引用元:OfficeBenefit 人生設計の基本公式 https://www.officebenefit.com/calculate/この公式は、収入に対して必要な「貯蓄率」が分かる数式で、

- 手取り年収(円)

- 老後生活費率(%)

- 年金額(円)

- 現在資産額(円)

- 現役年数(年)

- 老後年数(年)

から求めることができます。自分で計算することもできますが、筆者の岩城みずほさんのホームページに、入力するだけで計算してくれるツールがあるので、それを使うと簡単です。

見慣れないのは「老後生活費率」でしょうか。これは「老後、自分が今の生活の何割くらいの水準で生活をしたいか」を表します。今、毎月20万円で暮らしていて、老後は14万円で生活するつもりなら、「老後生活費率」は70%になります。

「現役年数」は、現在から仕事を引退するまでの年数。「老後年数」は、仕事を引退してから、人生に幕を閉じるまでの年数です。

この本では「必要貯蓄率を守ってお金を貯めてさえいれば、老後のお金の心配は当面は一切気にしなくても大丈夫」と言い切っています。

「自分が貯めれば良い金額」が分かり、「それを貯めさえすれば一切心配はいらない」というお墨付きをもらったことで、私の心は一気に明るくなりました。冒頭で述べたような「漠然とした不安」がなくなり、目標の貯蓄率を貯めてやろうという「意志」が湧いてきました。

本の冒頭に「不安は向き合わなければ、ますます大きくなる」という言葉があるのですが、「基本公式」により「必要貯蓄率」を実際に計算してみることが、まさに「不安に向き合うこと」になります。そして、その効果は私自身も実感し、「絶大」でした。

「必要貯蓄率」を確実に貯める

「基本公式」から自分の「必要貯蓄率」が分かったら、あとは貯められるよう行動するだけですね。

まず、お金を貯めるためのマインドセットとして「欲しいものを手に入れるという目先の欲望より、自分の未来のために貯めることを優先する」ことを、この本では説いています。

この言葉を受けて、私の考えたコツとして「今の自分と、働けなくなった未来の自分、両方を養う意識」でいると良いのかな、と思いました。今の自分のためだけにせっせとお金を使っていると、寂しくひもじい目で未来の自分がこちらを見てきます。逆に、きちんと必要貯蓄率を守れば、未来の自分は「ありがとう!」と喜んでくれます。この「2人を養う」という意識を、ぜひ試してみていただけたらと思います。

さて、実際に貯めるための方法として、とにかく「支出を見直すこと」をこの本では最優先に挙げ、支出ごとに以下のような点に気を付けるように注意しています。

必ずかかる固定費の見直し

- 保険に入りすぎないこと

- 住居費を見直すこと

日々の支出の見直し

- 臨時支出をあらかじめ予定しておく

- 支出を3つに分類しムダ遣いを見極める

まずは固定費について。保険は「どうしても必要な保険に絞り、毎月の必要貯蓄率が達成できる範囲内で支払保険料を決めるべき」とのこと。ただでさえ私たちは社会保険に守られているので、そうした公的な保障で足りない分を保険で補うのが、保険加入への正しい考え方と述べています。

また、住居費も高すぎると生活を圧迫します。もし、必要貯蓄率が達成できていない場合は、家賃の安い所に引っ越すなど、見直しが必要となります。

日々の支出について。貯金を取り崩すことになる最大の原因が、想定外の「臨時支出」であるとのこと。夏休みの旅行や、冬の帰省、冠婚葬祭、急に欲しくなったバッグ、など等。ですが、こうした支出もあらかじめ予算を立てておけば良いのです。臨時支出の予算を除いた金額の中で、必要貯蓄率の達成ができるよう、日々の支出も見直していきましょう。

支出の見直しを行うために、この本では支出を3つの分類、

- 生活費

- 自己投資のための支出

- 心を豊かにするための支出

に分けることを勧めています。

例えば、急に欲しくなった冬のコート。急な寒さに耐えられる洋服が無いのなら、それは「生活費」になるでしょう。本当に心から気に入って、着ているだけで幸せな気持ちになれる、そんなコートであれば「心を豊かにするための支出」に当てはめても良いかもしれません。逆に「買ってはみたけれど、ほとんど着ることもなかった」ような服であれば、それは「ムダ遣い」になるでしょう。

お金を使う時には、自分が心から納得して使えるものに使うことが大切です。支出を3つに分けるこの方法は、「自分が納得できるお金の使い方」に気づき、ムダ遣いを防ぐ効果があるのだろうと、私は思いました。

貯めたお金を増やす

貯めたお金は、お金に働いてもらうことで増やします。つまり「資産運用」のことですが、私もこれまで興味はあっても、どんな株を買えばよいのか、全く正解が分からずにいました。

しかし、この本では、運用に必要な金融商品は3種類だけで良いと言っています。普通の個人が「効率良く」「より確実に」お金を増やすためには、それ以上の商品をあれこれと吟味する必要はないのです。この本で勧められているのは、

- 外国株式のインデックスファンド

- 国内株式のインデックスファンド

- 個人向け国債変動金利型10年満期

の3種類です。こういった商品を、手数料の低いネット証券会社の口座を開設して運用するのが良いでしょう。

この3つの商品に割り当てる資産の役割は、外国株式および国内株式のインデックスファンドを、リスクが高い代わりにリターンも大きい「リスク資産」として、また、個人向け国債を、リスクも小さい「無リスク資産」として考えます。

資産のうち「リスク資産」をいくら持つかは個人の方針ですが、リスクがあってもよりお金を増やしたい人は「リスク資産」の割合を多く持つことになります。

資産運用については、ここに書ききれないほどもっと沢山のアドバイスが、この本には書かれています。例を挙げると、

- 確定拠出年金を最大限に活用する

- NISAを最大限に活用する

- 資産のモニタリング・メンテナンスの方法

- 運用における10の注意事項

等などです。

「一生困らないマネーリテラシー」の言葉通り、「普通の人はこれさえ知っていれば十分」と思えるような、資産運用についての考え方や、具体的なノウハウやコツが、この本の資産運用の章には詰まっています。

おわりに

私自身、この本を読んでから老後のお金への不安がなくなり、同時に、「お金を使うときの後ろめたさ」のような気持ちがなくなり、清々しい気持ちで毎日を過ごせるようになりました。ちゃんと貯蓄率さえ守れていれば、心豊かに便利に暮らすためにお金を使っても、何の問題も無いのです。お金の不安を無くすことは、心の安定と日々の充実にもつながります。この1冊が手元にあるだけでそれが実現できるなんて、非常に良い読書をさせてもらいました。今日も本に感謝!